Si es un comerciante que acepta pagos con tarjeta de crédito, ya sabe que le está pagando una tarifa a su proveedor de pagos, derivada de las tasas de intercambio, para utilizar sus soluciones de pago digital. Entonces, ¿cuáles son exactamente estas tarifas y quién las dicta?

Las tarifas generales de transacción de la tarjeta de crédito que paga en cada compra están dictadas por la estructura de pago en la que lo tiene su procesador. Esta puede haber sido una opción que se decidió al firmar su contrato, o puede ser la única estructura de tarifas que ofrece su proveedor. De cualquier manera, la estructura por la que está pagando está diseñada en torno a un componente principal: las tasas de intercambio.

En este artículo, discutiremos qué son las tasas de intercambio, quién las determina, cuánto cuestan, por qué y cómo juegan un papel en la economía de su negocio.

Tasas de procesamiento de comerciantes en Puerto Rico

Ya sea que una tarjeta de crédito se deslice, sumerja, toque o ingrese, si una empresa acepta ese método de pago digital, hay una tarifa de procesamiento involucrada por transacción con tarjeta de crédito o débito.

Puede ser un desafío entender con qué empresa de procesamiento de pagos trabajar porque cada empresa tiene diferentes estructuras de tarifas. Esto significa que los comerciantes pueden pagar ciertas tarifas con un procesador y una tarifa totalmente diferente con otro, exactamente por la misma transacción. Las diferentes estructuras de tarifas pueden crear mucha confusión para los comerciantes al saber quién es el mejor procesador para ellos.

Independientemente del proceso de pago, las tarifas de transacción generales suelen ser un conjunto de tarifas que consisten en la tarifa de intercambio, una tarifa por transacción y cualquier tarifa adicional en la cuenta del comerciante. Echemos un vistazo más a fondo a estas tarifas para comerciantes.

Definición de Tasas de Intercambio y Cargos

Cada vez que una empresa realiza una transacción, los comerciantes, las instituciones financieras, la red de tarjetas de crédito y el procesador de pagos intercambian información. Con la cantidad de facilitación que ocurre entre las partes, hay un costo involucrado. Este costo se llama tasa de intercambio. La tasa es un porcentaje del costo de la transacción total con tarjeta.

¿Qué factores dictan la tasa de intercambio?

Las tarifas de procesamiento de tarjetas de crédito pueden ser un poco complicadas. Pueden ser difíciles de predecir dependiendo de la estructura de tarifas del comerciante. Si un comerciante tiene una estructura de tarifas que no sea una tarifa plana, la tarifa por transacción variará dependiendo de una multitud de factores.

Pero las tasas de intercambio son la base de todas las tarifas de tarjetas de crédito. Además, las tarifas de procesamiento de tarjetas de crédito de un comerciante variarán según su estructura de precios, el tipo de tarjeta y la forma en que se recibió la información.

¿A cuánto ascienden las tasas de intercambio en Puerto Rico?

Es una lucha común saber cuánto pagará en tarifas de reembolso de intercambio. En pocas palabras, no hay una tarifa de intercambio estándar para todas las tarjetas o tipos de transacciones. Cada red de tarjetas de crédito tiene una tasa de intercambio estandarizada para cualquier tipo de tarjeta o transacción. De hecho, hay cientos de tasas de intercambio únicas basadas en los siguientes factores:

El tipo de tarjeta de pago (débito o crédito)

La red de tarjetas de crédito o débito (Visa, Mastercard, American Express o Discover)

El tipo de tarjeta de crédito (estándar, recompensas, privilegio, oro, platino, comercial, etc.)

La industria del comerciante (venta minorista, supermercado, restaurante, viajes, atención médica, etc.)

El método de transacción (tarjeta no presente o tarjeta presente)

Cada procesador de tarjeta de crédito y marca de tarjeta tendrá tarifas únicas para transacciones individuales. La buena noticia es que estas tarifas de intercambio están predeterminadas y se enumeran de forma transparente.

El sitio web de Fiserv (un importante procesador de pagos) o el sitio web de la red individual. Puede consultar a continuación las tarifas actuales de la marca de la tarjeta:

- Tasas de intercambio de visas

- Tasas de intercambio de Mastercard

- Tasas de intercambio Discover

- Tasas de intercambio Amex y programa Optblue

Cosas clave a tener en cuenta:

- Las transacciones sin tarjeta presente tienen tarifas más altas

- Las tarjetas de recompensas tendrán una tasa de intercambio más alta

- Habrá una tarifa más alta si se ingresa o desliza una tarjeta cuando tiene capacidades EMV o NFC.

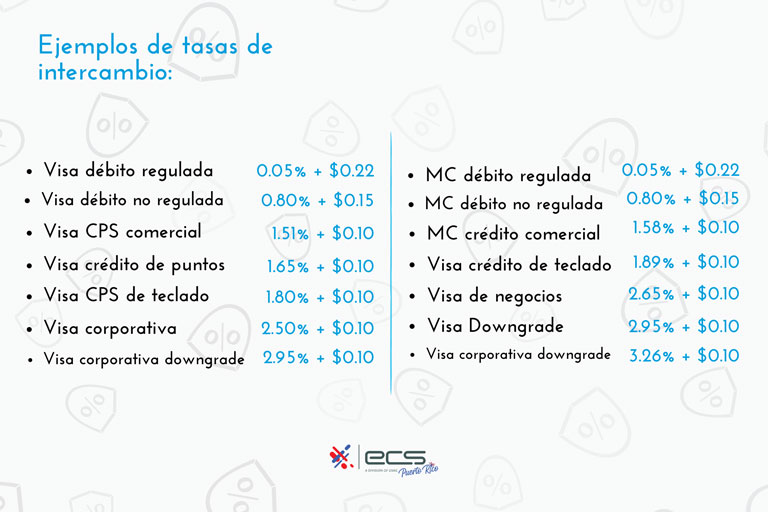

Ejemplos de tasas de intercambio comunes

Las tasas de intercambio para EE. UU. pueden fluctuar entre el 0,05 % y el 3,26 %. Sin embargo, estos promedios en realidad varían según los diversos factores enumerados anteriormente. Y también varían según la marca de la tarjeta.

¿Quién establece las tasas de intercambio en Puerto Rico?

Como comerciante, es posible que pague los costos de intercambio a su proveedor de servicios comerciales. Sin embargo, estas tarifas están determinadas por las redes de marcas de tarjetas, como Visa, Mastercard, Amex y Discover. Luego, la red cobra al emisor de la tarjeta y el banco emisor luego cobra al procesador de pagos.

Finalmente, el proveedor de servicios comerciales cobra al comerciante. En última instancia, es responsabilidad del comerciante cubrir las tarifas de cada pago de transacción digital en su negocio. Ya sea a través de la estructura de precios de procesamiento de tarifa plana de un comerciante o una estructura de transferencia de intercambio.

Básicamente, el comerciante está compensando al banco emisor del dueño de la tarjeta por los beneficios de la autorización de transacciones en tiempo real y las funciones de seguridad de transacciones con cada compra electrónica.1

¿Pueden cambiar las tasas de intercambio?

Sí, las redes de tarjetas cambian su tarifa cada cierto tiempo. De hecho, Visa y Mastercard pueden cambiar sus tarifas al menos dos veces al año. No se preocupe, las tarifas son de conocimiento público y su proveedor de servicios de pago puede anunciar estos cambios una vez que se publiquen en abril y octubre, o se incluirán en el sitio web de la red.

¿Son iguales las tasas de intercambio de crédito y débito?

No, no lo son. Las tasas de intercambio de débito suelen ser más bajas que la tasa de intercambio de procesamiento de tarjeta de crédito promedio. Esto se debe a que la red de débito está completamente separada de la red de crédito. Cada uno tiene reglas, regulaciones y procesos individuales.

¿Por qué mis tasas no disminuyen cuando realizó transacciones con tasas de intercambio más bajas?

Si sus tarifas de procesamiento comercial son constantes, independientemente de la transacción o el tipo de tarjeta, probablemente tenga una estructura de tarifas planas con su proveedor de pagos. A la mayoría de las pequeñas empresas se les convence para que se suscriban a tarifas planas porque son las más fáciles de comprender.

La fácil comprensión hace que la previsibilidad y la contabilidad sean sencillas al final del mes. Esto se debe a que las estructuras de tarifas de tarifa plana significan que su costo por transacción nunca cambia. Pero esto significa que no puede aprovechar las tarjetas que pueden ofrecer tasas de intercambio más bajas. Sin embargo, un beneficio es que para las tarjetas que tienen tasas de intercambio más altas, sus tarifas no aumentarán.

Para comprender sus tarifas comerciales mensuales, debe comprender algunas cosas. En primer lugar, las tasas de intercambio no son negociables. Su proveedor de pago se los pasará.

Luego, además de las tarifas de intercambio, su proveedor también le cobrará tarifas adicionales por sus servicios. Algunas de estas tarifas pueden evaluarse y facturarse por separado, y otras pueden incluirse con las tasas de intercambio en su estado de cuenta de fin de mes.

Profundicemos más en las tarifas adicionales que puede encontrar como comerciante que procesa transacciones digitales.

Tasas adicionales de procesamiento de pagos

Tenga en cuenta que las siguientes tarifas pueden ser parte de su estado de cuenta comercial. Sin embargo, en algunos casos, es posible que estas tarifas no se apliquen a usted.

Tarifa de autorización

Cada vez que la terminal de un comerciante recibe información de la tarjeta de crédito a través de transacciones de deslizar, sumergir, tocar o teclear, se envía un mensaje de autorización al banco emisor de la tarjeta. Independientemente de si la tarjeta es aprobada o rechazada, se aplicará una tarifa de autorización. Esta tarifa puede oscilar entre 10 ¢ y 30 ¢, según el proveedor de su cuenta comercial.

Tasas de devolución y recuperación en Puerto Rico

La Ley de Facturación Justa de Crédito otorga a los dueños de tarjetas el derecho legal de disputar cualquier transacción con la que no estén de acuerdo en su estado de cuenta con su banco emisor. Si el banco acepta proceder con la inquietud de su cliente, emitirá lo que se denomina una devolución de cargo.

Se notifica a un comerciante sobre una devolución de cargo una vez que ve un débito en su cuenta bancaria comercial y recibe un fax, correo electrónico o carta para detallar el débito y describir los detalles de la devolución de cargo. Desde aquí, un comerciante tiene la oportunidad de continuar el proceso con la presentación de la refutación. Demostrar la autenticidad de la transacción. Esto se puede hacer con recibos de compra firmados y una respuesta de refutación por escrito.

Ya sea que un comerciante luche contra la disputa o la deje en paz, los bancos y procesadores involucrados seguirán cobrando tarifas al comerciante para compensar la facilitación de la disputa del titular de la tarjeta. Esta tarifa de devolución de cargo puede oscilar entre $15 y $25 por disputa.

Tasas previas al arbitraje

Además, si un comerciante ganara un caso de devolución de cargo y el titular de la tarjeta no estuviera dispuesto a aceptarlo, podría presentar una segunda devolución de cargo. En este caso, el procesador elevaría el caso a lo que se conoce como arbitraje previo.

Algunos procesadores y redes de tarjetas pueden permitir que el comerciante envíe una segunda refutación. Por el contrario, otros dictarán una pérdida automática para el comerciante. Independientemente, las tarifas previas al arbitraje pueden oscilar entre $50 y $150. Desafortunadamente, una tarifa de devolución de cargo o previa al arbitraje puede costar más que el monto de la transacción original.

Tasas de autorización de voz

Se aplicaría una tarifa de autorización de voz en circunstancias en las que una terminal de pago esté inactiva por cualquier motivo y, por lo tanto, no pueda procesar transacciones. En este caso, un comerciante puede llamar a su procesador y proporcionar la información de la tarjeta por teléfono para recibir la autorización de la transacción. Esta tarifa es rara y estará entre 65¢ y 95¢.

Tasas de devolución y recuperación

La Ley de Facturación Justa de Crédito otorga a los dueños de tarjetas el derecho legal de disputar cualquier transacción con la que no estén de acuerdo en su estado de cuenta con su banco emisor. Si el banco acepta proceder con la inquietud de su cliente, emitirá lo que se denomina una devolución de cargo.

Se notifica a un comerciante sobre una devolución de cargo una vez que ve un débito en su cuenta bancaria comercial y recibe un fax, correo electrónico o carta para detallar el débito y describir los detalles de la devolución de cargo. Desde aquí, un comerciante tiene la oportunidad de continuar el proceso con la presentación de la refutación. Demostrar la autenticidad de la transacción. Esto se puede hacer con recibos de compra firmados y una respuesta de refutación por escrito.

Ya sea que un comerciante luche contra la disputa o la deje en paz, los bancos y procesadores involucrados seguirán cobrando tarifas al comerciante para compensar la facilitación de la disputa del titular de la tarjeta. Esta tarifa de devolución de cargo puede oscilar entre $15 y $25 por disputa.

Tasas de débito en Puerto Rico

Aunque las tasas de intercambio para las tarjetas de débito pueden ser más bajas que las de las tarjetas de crédito, la red de débito agrega una tarifa de autorización adicional de 20¢ a cada transacción basada en PIN. Además, es posible que un comerciante deba pagar entre $5 y $10 mensuales para tener acceso a la red de débito.

Tasas inalámbricas

Las opciones de terminales inalámbricos brindan a los comerciantes la flexibilidad de procesar transacciones en persona desde cualquier lugar. Ya sea en la ubicación de su tienda o sobre la marcha. Los terminales inalámbricos necesitan una conexión de red celular o inalámbrica (Wi-Fi).

Esta conexión solo se puede facilitar a través de una compañía como Sprint, AT&T, Verizon, etc. Un comerciante puede incurrir en tarifas mensuales de conexión de terminal inalámbrica entre $10 y $25.

Además, puede haber una tarifa por transacción por cada compra realizada en una conexión inalámbrica. Estas tarifas pueden oscilar entre 5¢ y 15¢. Finalmente, un proveedor de servicios comerciales puede requerir una tarifa de instalación que podría oscilar entre $40 y $60.

Tasas de arrendamiento de equipos

Muchos procesadores ofrecen a los comerciantes la opción de arrendar su terminal de pago en lugar de comprar un terminal por adelantado. Arrendar equipo significa pagar incrementos más pequeños durante un período de tiempo más largo. Pero eso significa que sus estados de cuenta comerciales mensuales tendrían tarifas adicionales, especialmente si tiene una opción de arrendamiento con interés incluidos.

Con este tipo de plan, un comerciante siempre sabrá la cantidad exacta que toma el procesador en comparación con los costos de intercambio de las redes de tarjetas. La tasa que paga un comerciante siempre fluctúa. Pero el margen del procesador siempre permanecerá constante. Los comerciantes que procesan más de $5,000 al mes consideran que esta estructura de precios es la más accesible.

Tasa de suscripción a una aplicación

Los comerciantes que utilizan sistemas POS como Clover pueden decidir que les gustaría aprovechar algunas de las herramientas comerciales que se ofrecen como aplicaciones incorporadas. Muchas de estas herramientas no son gratuitas, por lo que su utilización conlleva una cuota de suscripción. Tenga en cuenta que una gestión adecuada de la suscripción limitará los cargos innecesarios cada mes.

Tasa mensual en Puerto Rico

Independientemente de si un establecimiento procesa pagos digitales o no, es posible que tenga que pagar una comisión mensual por el extracto. Esta tasa puede variar entre $10 y $15 dólares mensuales. Esta tasa es básicamente una cuota de servicio a su proveedor de servicios comerciales para mantener su cuenta, mantener su portal abierto, suministrarle estados de cuenta detallados, y ofrecer acceso fácil al servicio al cliente.

Monto mínimo

Si un comerciante no ha procesado el mínimo establecido en su contrato, es posible que se le exija de todos modos que cumpla la tasa mensual mínima de su procesador. Los montos mínimos mensuales son fijados por los representantes de cuentas para cumplir con una cuota estándar establecida, de modo que los servicios prestados se compensen independientemente de la cantidad procesada.

Por ejemplo, si una cuenta de comerciante tiene una cuota mínima de $50 y el comerciante sólo procesó lo suficiente para cobrar $25, se aplicará una cuota mínima mensual adicional de $25.

Tasa ACH de cierre

Algunos procesadores de pagos pueden cobrar una comisión ACH cada vez que envían fondos por cierres a la cuenta bancaria del comerciante. Esta comisión puede variar entre $5 y $25 centavos y es poco frecuente.

Tasas de asociación de redes y marcas de tarjetas en Puerto Rico

Las redes de crédito y débito exigen a comerciantes que procesan pagos con tarjetas, el pago de cuotas anuales de asociación para seguir siendo elegibles. El costo de la tasa varía en función de la red, y aparece en el extracto mensual de la cuenta.

Tasa de descuento

La tasa de descuento es la suma final por transacción de las tasas de intercambio de un comerciante, las tasas por transacción. La tasa de descuento total de un comerciante variará en función del nivel de riesgo asociado al comerciante por el procesador. Cuanto más arriesgado sea, más costosa será la tasa de descuento de un comerciante. Y viceversa.

Tasa efectiva en Puerto Rico

Cada comerciante tiene una tasa efectiva. Una tasa efectiva es el porcentaje global del costo de procesar pagos digitales. Un comerciante puede calcular su tasa efectiva dividiendo las comisiones totales pagadas a su procesador por el total de ventas con tarjeta de crédito.

Puede ser mensual o anual. Sin embargo, tenga en cuenta que mes a mes puede variar drásticamente dependiendo de la consistencia del volumen de ventas.

Tomemos esto como ejemplo: si sus ventas totales con tarjeta de crédito son de $500.000 al año y ha pagado $10.000 en comisiones de procesamiento de pagos, su tasa efectiva es de $4.000 / $500.000 = 2%. Si un comerciante puede determinar su tasa efectiva basándose en diferentes presupuestos de proveedores de procesamiento de servicios comerciales, comprenderá mejor qué proveedor se adapta mejor a sus necesidades comerciales.

¿Cómo complementan las tasas de intercambio, las estructuras de precios para comerciantes?

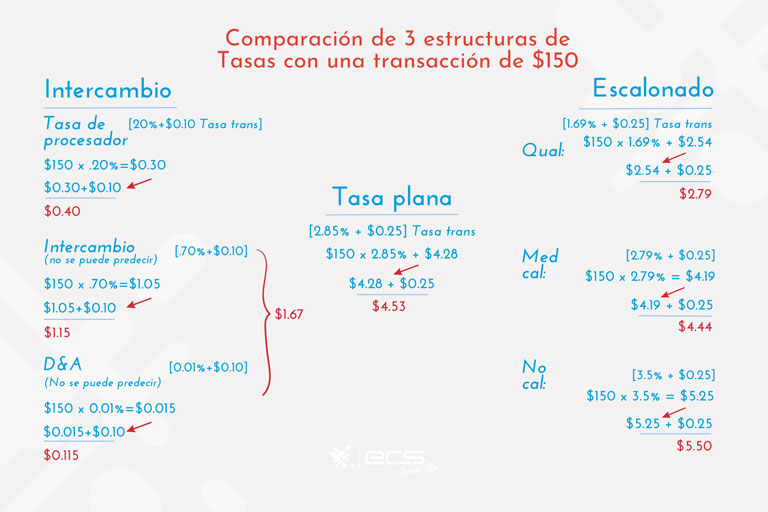

Los procesadores de pagos pueden ofrecer estructuras de tasas comerciales en una de 2 formas combinando las tasas de intercambio. Con el traspaso del intercambio, lo que se conoce como precio de intercambio plus. O con un enfoque combinado. Puede ser una tarifa plana o escalonada.

Precio de intercambio Plus

La transferencia de la tasa de intercambio crea de forma transparente una separación entre la tasa de intercambio y las comisiones de margen del procesador. Esta estructura de precios es una transferencia exacta de la tasa de intercambio de la marca de la tarjeta al comerciante, más una comisión por transacción del procesador.

Con este tipo de plan, el comerciante siempre sabrá el valor exacto que se lleva el procesador, a diferencia de los costes de intercambio de las redes de tarjetas. La tasa que paga un comerciante siempre fluctuará, pero el margen del procesador siempre permanecerá constante. Los comerciantes que procesan más de $5.000 al mes encuentran que esta estructura de precios es la más asequible.

Precios de tarifa plana

Por el contrario, con el enfoque combinado, tenemos precios de tarifa plana. Esta estructura de tarifas agrupa la tasa de intercambio con el margen de beneficio del procesador de pagos en un solo cargo. Esto hace que predecir los costos de procesamiento mensuales sea pan comido.

Sin embargo, no hay forma de saber realmente cuánto de la tarifa va al banco y cuánto está ganando el procesador con la transacción. La tarifa plana no tiene en cuenta el menor intercambio en una tarjeta de débito o ciertos tipos de transacciones con tarjeta de crédito. Debido a esto, los comerciantes suelen pagar de más por este tipo de estructura de tarifas de procesamiento. Por lo tanto, el comerciante pagaría la misma tasa cada vez, mientras que el procesador podría beneficiarse más de las diferentes transacciones.

Modelo de precios escalonados

Un precio escalonado permite la fluctuación de las tarifas y, por lo tanto, las ganancias tanto para el comerciante como para su procesador de pagos. La fijación de precios escalonada utiliza la tarifa de intercambio como base, además de diferentes factores de una transacción, según el riesgo, para determinar en cuál de los cuatro niveles caerá la transacción para las tarifas de procesamiento de tarjetas de crédito. Los niveles de precios son:

- Calificado (menor riesgo, menor costo)

- Recompensas (tarjetas que ofrecen beneficios como viajes, descuentos minoristas, etc.)

- Calificado medio (habría sido de bajo riesgo, pero la información se ingresó o se entregó tarde)

- No calificado (alto riesgo, ingresado, lote tardío, costo más alto)

La categoría de calificación dependería de factores como:

- el lugar de venta

- Tarjeta presente vs tarjeta no presente

- El nivel de la tarjeta (recompensas, negocios, etc.)

- Crédito vs débito

- La información del dueño de la tarjeta capturada (nombre, dirección, etc.)

- El tiempo entre la autorización y la liquidación

Tasas de Intercambio de Procesamiento de Tarjetas de Crédito: Conclusión

Para resumir todo esto, las tasas de intercambio son las tarifas no negociables que cualquier comerciante que ofrezca soluciones de pago con tarjeta de crédito a sus clientes deberá pagar para usar este servicio. El intercambio es creado por marcas de tarjetas de crédito y pagado a los bancos emisores.

Los comerciantes tendrán que pagar estas tarifas de una de las 3 formas a su empresa de procesamiento de pagos a través de su estructura de tarifas designada, además de cualquier margen de beneficio del procesador. Con suerte, esta información puede brindarle herramientas valiosas para comprender lo que está pagando y cómo obtener el mejor precio para su negocio.