Como comerciante que acepta pagos digitales, pronto se dará cuenta, si aún no lo ha hecho, de los muchos proveedores de servicios comerciales entre los que puede elegir y los diferentes precios que ofrecen.

Este artículo ofrece información profunda a través de las tarifas de servicios comerciales explicadas en una lectura fácil de digerir.

Tarifas del comerciante

Las tarifas de las tarjetas de crédito para los comerciantes son complicadas. Son difíciles de predecir en muchos casos. Esto se debe a que todas las transacciones tienen diferentes costos.

Las tarifas asociadas con el procesamiento de pagos explican por qué existe tanta confusión al determinar el mejor procesador para los comerciantes. Hay mucho por ahí y es difícil saber cuál es la mejor opción.

Cada procesador de pago y marca de tarjeta, como Visa y Mastercard, tiene sus propias tarifas adjuntas para facilitar cada transacción. Además, el precio puede variar según su estructura de precios, el tipo de tarjeta utilizada y la forma en que se procesaron los datos.

Cada vez que su empresa acepte pagos digitales, ya sea que pase, inserte, toque o ingrese una tarjeta, deberá pagar una tarifa para procesar la transacción.

Esta tarifa generalmente incluye la tarifa de intercambio, más una tarifa por transacción, más tarifas adicionales, como tarifas de cuenta comercial que varían según la transacción y el proveedor. A continuación, veremos cómo se ve cada una de estas tarifas comerciales.

Tasa efectiva

Antes de divulgar todas las posibles tarifas que se le pueden cobrar por su procesamiento comercial, debemos responder la gran pregunta. ¿Qué es una tasa efectiva? Una tasa efectiva es el porcentaje general del costo en el que incurre para procesar pagos digitales.

Si puede determinar su tarifa efectiva de cada proveedor de servicios comerciales (enlace saliente, abrir nueva ventana), tendrá una mejor idea de qué cotización de qué proveedor se adapta mejor a sus necesidades comerciales.

Puede determinar su tasa efectiva dividiendo las tarifas totales que pagaría por su procesamiento por sus ventas totales con tarjeta de crédito. Puede hacerlo por números anuales o mensuales. Sin embargo, las variaciones de mes a mes pueden diferir drásticamente según la consistencia de sus volúmenes de ventas.

Por ejemplo, si sus ventas brutas con tarjeta son de $100 000 al año y pagó $3000 en tarifas de procesamiento de pagos, su tasa efectiva es de $3000/$100 000 = 3 %.

Ahora que conoce el resultado final: cómo determinar la tasa efectiva de su negocio, veamos todas las tarifas posibles que pueden aplicarse a sus tarifas de procesamiento comercial totales.

Tarifas de intercambio en Puerto Rico

Cada compañía de tarjetas de crédito tiene una tarifa estandarizada establecida para cada tarjeta cada vez que se usa, junto con la forma en que se usa. Las tarifas de intercambio son esta tarifa base para cualquier tasa de procesamiento comercial. El banco emisor de la tarjeta cobrará esta tarifa al procesador, quien luego se la pasa al comerciante.

Esta tarifa es un porcentaje de la transacción total. Además, la tarifa de un determinado tipo de tarjeta será más alta si la tarjeta está codificada o deslizada, cuando tiene capacidades EMV o NFC.

Estas tarifas de intercambio son transparentes y predeterminadas. Los siguientes factores determinan la tasa de intercambio de una transacción:

- El proveedor de la tarjeta (Visa, Mastercard, American Express o Discover)

- El tipo de tarjeta (tarjeta de crédito o débito)

- El nivel de la tarjeta (estándar, recompensas, privilegio, oro, platino, negocios, etc.)

- La industria de la transacción (venta minorista, restaurante, atención médica, etc.)

- La ubicación de la transacción (tarjeta presente o tarjeta no presente

Las tarifas pueden cambiar de vez en cuando. Sin embargo, los comerciantes pueden verlos en cualquier momento. Puede consultar las tasas de intercambio actuales en los sitios web de Visa, Mastercard, American Express y Discover. También hemos incluido las tarifas actuales a continuación para su referencia.

Tipos de estructuras de precios en Puerto Rico

Cuando los procesadores de pago transmiten la tasa de intercambio a sus comerciantes, pueden hacerlo en una de tres estructuras de precios:

- Tarifa plana

- Intercambio Plus

- Escalonado

No existe una talla única para todos cuando se trata de elegir la mejor estructura de precios para su negocio. Algunas estructuras de precios pueden ofrecer beneficios que son más atractivos para algunos dueños de negocios, mientras que la misma estructura puede no ser tan beneficiosa para otros. Todo depende de las prioridades de un comerciante.

Con ciertos beneficios vienen ciertos sacrificios. Por ejemplo, ciertas estructuras pueden ofrecer tarifas mensuales fijas fáciles de determinar, sin embargo, puede terminar costando más dinero al comerciante. Si bien otras estructuras pueden ofrecer tarifas más bajas en general, sin embargo, puede no ser tan fácil determinar cuál será la tarifa de un comerciante.

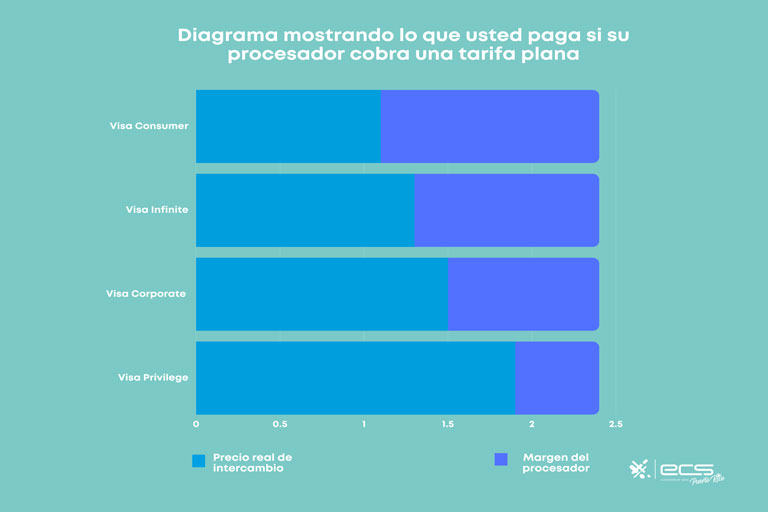

Modelo de precios de tarifa plana

El precio de tarifa plana es simple. Es la estructura de pago más fácil de entender. Independientemente de la tasa de intercambio de una transacción, la tasa que paga el comerciante sigue siendo la misma.

Esta sería su tarifa plana singular más su tarifa establecida por transacción. Debido a que la tasa de intercambio fluctúa, pero la tasa del comerciante sigue siendo la misma, el margen del procesador a cambio fluctuaría. Dependiendo de la tarifa de intercambio, un procesador puede obtener más o menos ganancias de cada transacción.

Por ejemplo, a un comerciante se le puede asignar un precio fijo del 2 % + una tarifa de transacción de 20 ¢. Independientemente de la tarjeta utilizada, al comerciante siempre se le cobrará el 2%. Por lo tanto, el comerciante siempre sabrá qué esperar cuando se trate de las tarifas de su tarjeta de crédito.

Beneficios y desventajas de la tarifa plana en Puerto Rico

La tarifa plana puede tener sus ventajas y desventajas. Si tomamos el ejemplo anterior de una tarifa plana del 3 % y la tasa de intercambio de una determinada transacción es inferior al 3 %, el comerciante perderá esos ahorros. Por el contrario, suponga que la tasa de intercambio es superior al 3% para una determinada transacción con tarjeta. En ese caso, el comerciante obtendrá el beneficio de una tasa fija más baja.

Por lo general, se recomienda que los comerciantes que tienen un procesamiento de tarjeta de crédito promedio de más de $5,000 por mes o que ofrecen pagos en línea, busquen estructuras de precios alternativas. El precio de tarifa plana generalmente es mejor para los comerciantes en persona con volúmenes de boletos de venta más bajos.

Veamos un ejemplo. Si tomamos al comerciante que mencionamos anteriormente que tiene un promedio anual de ventas con tarjeta de crédito de $100,000 con la representación de la estructura de precios de tasa plana del 3% más 20¢ por transacción, con un ticket promedio de $20, la tasa efectiva sería: 4%

Cálculos

$100 000 x 0,030 = $3000 adeudados por los ingresos anuales de la tarjeta de crédito

$100,000/$20 = 5,000 transacciones promedio

5,000 x .20 = $1000 adeudados en cargos por uso de tarjeta de crédito

$3,000+$1000 = $4000 tarifas comerciales totales = 4% de tasa efectiva

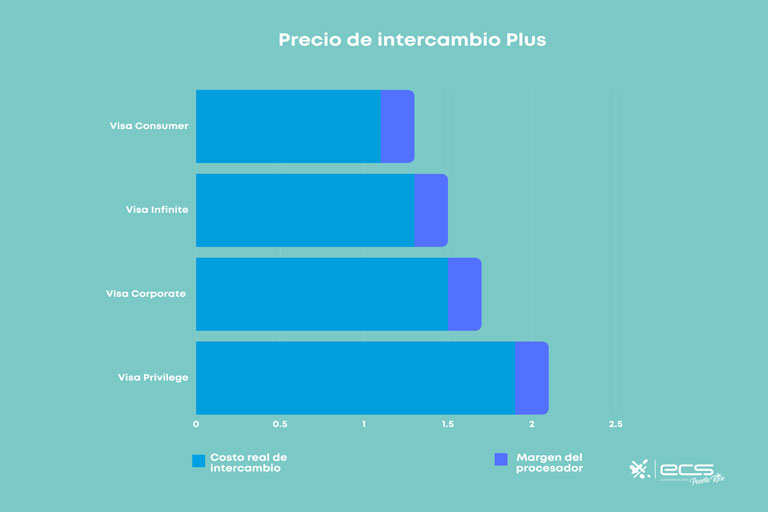

Modelo de precios de Intercambio Plus

El modelo de precios de intercambio más es exactamente lo que dice que es. Un traspaso exacto al comerciante de la tasa de intercambio de la marca de la tarjeta más una tarifa por transacción del procesador.

Debido a que las tasas de intercambio fluctúan tan dramáticamente por tarjeta o tipo de transacción, la tasa que paga un comerciante también fluctúa. El margen del procesador de pagos siempre será el mismo. Cuál es la tarifa por transacción que cobran además de la tasa de intercambio.

Beneficios y desventajas del modelo de intercambio Plus

El modelo de precios de intercambio plus es la estructura de precios más transparente. Las tarifas están disponibles para el público y se enumeran en todos los sitios web de las marcas de tarjetas.

Los comerciantes pueden aprovechar tarifas más bajas y nunca se les cobrará de más por el intercambio. Sin embargo, con la transparencia del traspaso completo, la desventaja es que el intercambio hace que las tarifas comerciales sean difíciles de determinar y diferentes para cada transacción.

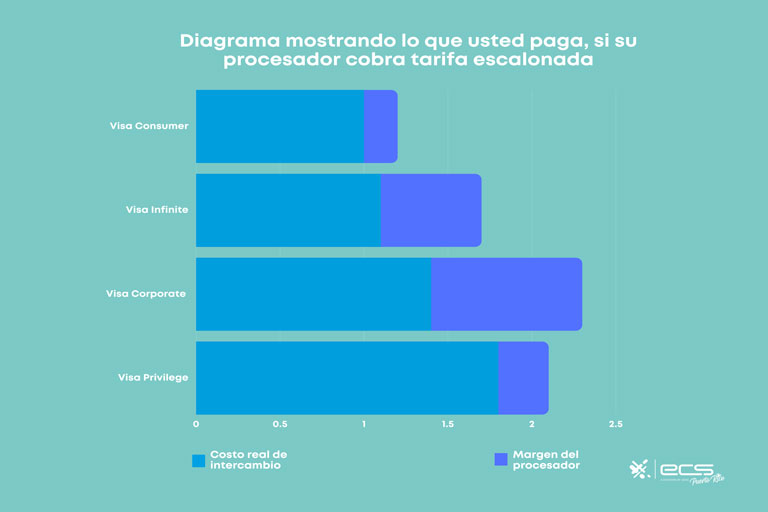

Modelo de precios escalonados en Puerto Rico

La fijación de precios escalonada es el modelo de fijación de precios comercial más común. Esta estructura permite la fluctuación de tarifas y ganancias tanto para el comerciante como para su procesador de pagos con tarjeta de crédito.

La fijación de precios escalonada utiliza la tarifa de intercambio más los factores de una transacción basada en el riesgo para determinar en cuál de los cuatro niveles caerá la transacción para las tarifas de procesamiento de tarjetas de crédito. Los cuatro niveles de precios son:

- Calificado

- Recompensas

- Medio calificado

- No calificado

La categoría de calificación dependería de factores como:

- La ubicación de la venta

- Tarjeta presente vs tarjeta no presente

- El nivel de la tarjeta de crédito (recompensas, negocios, etc.)

- Tarjeta de crédito vs tarjeta de débito

- La información del dueño de la tarjeta capturada (nombre, dirección, etc.)

- La cantidad de tiempo entre la autorización de la tarjeta y la liquidación

Tarifa calificada

La tarifa calificada tiene el costo más bajo para el comerciante. Las transacciones calificadas son las más seguras. Los pagos en persona con una tarjeta de crédito de bajo nivel y distribuidos a tiempo reciben la tasa calificada.

Tasa de recompensas

Anteriormente consideradas parte de la categoría de calificación media, las tarjetas de recompensa ahora tienen una tarifa separada. Cualquier tarjeta de recompensas que ofrezca descuentos para aerolíneas, hoteles, viajes, grandes almacenes, etc. se incluirá en la tasa de recompensas.

Tarifa media calificada

Esta tarifa es más costosa que la tarifa calificada y de recompensas y menos costosa que la tarifa no calificada. Las transacciones medianamente calificadas pueden haber sido “calificadas”, pero el comerciante ingresó la tarjeta en lugar de usar su chip o las opciones sin contacto en persona.

O si el comerciante se olvida de realizar el lote dentro de las 24 horas posteriores a la venta. En este caso, aumenta el riesgo de devolución de cargo, lo que luego aumentará la tarifa de procesamiento del comerciante para esa transacción.

Tarifa no calificada

Las transacciones no calificadas son aquellas que conllevan la mayor cantidad de riesgo y, por lo tanto, son las más costosas para el comerciante.

Estas transacciones incluyen transacciones con clave en una pasarela de pago sin usar el sistema de verificación de direcciones. Tarjetas corporativas o internacionales. O cualquier transacción realizada 48 horas después del momento de la venta.

Beneficios y desventajas de precios escalonados

Es muy probable que los precios escalonados ahorren a los comerciantes que procesan más de $ 5,000 en ventas con tarjeta de crédito por mes en comparación con los precios de tarifa plana. Aunque esta estructura de precios no es tan predecible como la tarifa plana, es más predecible que la de intercambio plus.

El comerciante no pagará una tarifa fija, sino que pagará una de las 4 tarifas establecidas. Si un comerciante tiene muchos clientes habituales o clientes con tipos de tarjetas similares, puede tener una idea bastante clara de sus tarifas.

Tarifas de la cuenta comercial universal

Una vez que haya establecido su procesador de pagos y la estructura de precios coincidente, todavía hay tarifas adicionales que debe pagar independientemente de nuestra estructura de precios.

Tarifa de autorización

Este cargo se aplica a cada pase, inserción, toque o tecla de la tarjeta. Independientemente del estado de la transacción, aceptada o rechazada, el comerciante aún deberá pagar una tarifa a las instituciones financieras para facilitar el proceso de transacción y verificar si la tarjeta es válida.

Tarifas de asociación de red y marca de tarjeta

Las asociaciones de marcas de tarjetas cobran tarifas de evaluación para cubrir la participación anual, la prevención del fraude (enlace saliente, abrir nueva pestaña) y otros costos de operación de la red.

Tarifas de cuenta mercantil situacional en Puerto Rico

Algunas de estas tarifas pueden aplicarse a usted y otras no. Pero es mejor estar al tanto de todas las oportunidades que los procesadores de pago pueden usar para cargar su cuenta. Estos imprevistos adicionales pueden aparecer en la letra pequeña de su contrato comercial.

Tarifa de débito de PIN

Es posible que los comerciantes deban pagar una tarifa de acceso mensual a la red de débito, alrededor de $5 a $10. Además, la red de débito cobra una tarifa de 20¢ por transacción por cada transacción de débito que requiera el ingreso de verificación de PIN.

Tarifa del sistema de verificación de dirección

Cuando las transacciones se ingresan en una pasarela de pago, el AVS ayuda a mantener seguros los datos del cliente. Se puede aplicar una tarifa de transacción de 1¢.

Tarifa de transacción de devolución en Puerto Rico

Cuando un cliente devuelve un artículo, hay una tarifa de devolución y una tarifa de transacción.

Tarifa de solicitud de recuperación

Si hay un cargo que un cliente no reconoce, puede informar a su banco. Su banco puede investigar el cargo para ayudar a informar al dueño de la tarjeta para qué fue la transacción. Este proceso requiere que el banco solicite evidencia de un comerciante y, por lo tanto, se debe cobrar una tarifa de recuperación.

Tarifa de devolución de cargo

Si el dueño de la tarjeta disputa una transacción con su banco, se le cobrará al comerciante una tarifa para iniciar y procesar la solicitud del titular de la tarjeta. Sin embargo, un comerciante tiene la oportunidad de refutar la disputa y probar la autenticidad de la transacción.

Ya sea que el comerciante gane o pierda un caso de devolución de cargo, aún deberá pagar una tarifa de $15 a $25 por la facilitación del proceso.

Tarifa previa al arbitraje

Si el dueño de la tarjeta perdiera su caso de devolución de cargo y no estuviera dispuesto a aceptar la pérdida, puede presentar una segunda devolución de cargo (pre-arbitraje).

Las tarifas previas al arbitraje pueden variar entre $50 y $150, ya sea que el comerciante pueda refutar o no según la dirección de la red.

Tarifa por lotes

Algunos procesadores pueden cobrar una tarifa de 5¢ a 25¢ por liquidar un lote al banco adquirente del comerciante.

Tarifa de cancelación o terminación

Algunos proveedores de servicios comerciales cobran una tarifa por terminación anticipada a los comerciantes que finalizan sus contratos antes de tiempo.

Tarifa de autorización de voz

Se puede cobrar una tarifa de 65¢ a 95¢ si un comerciante tiene que autorizar una venta por teléfono. Esto puede suceder si una terminal no funciona debido a un corte de energía, mal funcionamiento o problemas de conectividad a Internet.

Cargo por incumplimiento de PCI

Si un comerciante no pasa su encuesta de PCI o no cumple con PCI, debe pagar una tarifa de cumplimiento variable según su procesador de pagos. Esta es una sanción por no cumplir con las redes de tarjetas para hacer todo lo posible para proteger los datos del titular de la tarjeta.

Tarifas de arrendamiento de terminales

Si un comerciante elige arrendar sus terminales en lugar de comprar directamente, verá una tarifa de terminal mensual en su cuenta.

Suscripciones de aplicaciones

Los comerciantes que usan dispositivos POS como Clover tienen la oportunidad de usar aplicaciones adicionales para optimizar su flujo de trabajo. Si eligen aplicaciones con planes de suscripción, habrá un cargo adicional por estas en su estado de cuenta mensual.

Cuota mensual

Ya sea que un comerciante procese o no, algunos procesadores cobran una tarifa de estado de cuenta mensual de $10- $15 para cubrir los costos de mantenimiento de la cuenta de un comerciante, así como la impresión y el envío de estados de cuenta mensuales.

Mínimo Mensual

Algunos comerciantes tienen contratos que establecen que deben procesar una cantidad mínima de transacciones con tarjeta de crédito. Si no alcanzan su mínimo, se les aplicará una tarifa a su cuenta para cubrir la tarifa mensual del procesador.

Tarifas inalámbricas

Para facilitar la conectividad inalámbrica de las terminales, algunos comerciantes pueden incurrir en una tarifa de instalación de $40 a $60, una tarifa inalámbrica mensual de $10 a $25 e incluso una tarifa de 5¢ a 15¢ por transacción por cada transacción en una terminal inalámbrica.

¿Qué estructura de tarifas comerciales es la mejor?

No hay manera de decir que uno es mejor que el otro en general. Sin embargo, existen mejores opciones para diferentes comerciantes según su tipo de negocio, necesidades y montos de transacción.

Por ejemplo, si usted es un comerciante nuevo o una pequeña empresa con un bajo volumen de ventas, una opción de tarifa plana puede ser la mejor para comenzar. Sin embargo, después de ponerlo en marcha y comenzar a ganar más de $5,000 a $8,000 por mes, es posible que desee reconsiderar su modelo de precios.

Pero tenga cuidado de no quedarse atascado en un modelo de precios con un procesador de pagos que no le ofrece espacio para crecer. Si decide que sus tarifas ya no le convienen y quiere buscar un nuevo proveedor, romper su contrato puede ser costoso con las tarifas de terminación anticipada.

Por el contrario, si está de acuerdo con no poder identificar las tarifas de su tarjeta de crédito y quiere saber que está ahorrando dinero, el modelo de intercambio puede ser la mejor opción para su negocio.

Conclusión

Cuando se trata de tarifas comerciales de tarjetas de crédito, explicar la diferencia puede ayudar a guiar a un comerciante a su mejor opción. La comparación entre las estructuras de precios y las tarifas adicionales puede ser difícil de entender.

Sin embargo, espero que este artículo haya brindado algo de luz sobre cómo determinar qué modelo es mejor para usted y sus necesidades específicas como comerciante. Determinar el volumen de ventas de su tarjeta de crédito y conocer sus prioridades le permite tomar una decisión más sabia para seleccionar su modelo de tarifa comercial.